【海四达】技术丨一文成为动力电池“达人” 动力电池行业研究基础篇

究竟什么样的电池企业更具竞争力?政策对行业发展带来哪些影响?行业产能过剩程度如何?行业内企业如何分化?当前企业盈利空间如何?

动力电池行业属于新兴行业,2014年以来在政策扶持下以年均27%的增速飞快发展。巨大的市场潜力吸引了大量产业投资,市场参与者包括传统锂电池企业、铅酸电池企业、产业链上下游企业以及通过并购等方式进入动力电池行业的其他行业从业者,投资逐渐出现过热现象。动力电池行业对技术水平、资金实力以及对政策把握程度要求较高。随着竞争的加剧,动力电池行业出现明显分化,既产生了如宁德时代这样的“常胜将军”,又出现了如沃特马这样的昔日大佬因资金链断裂而“败走麦城”,同时又有若干后起之秀时刻扰动着动力电池前十大企业的榜单。究竟什么样的电池企业更具竞争力?政策对行业发展带来哪些影响?行业产能过剩程度如何?行业内企业如何分化?当前企业盈利空间如何?

本篇为您梳理动力电池行业发展史、动力电池行业产业链及地位、动力电池行业主要产品、动力电池结构及生产流程、动力电池单位GWh投资、动力电池主要性能指标、动力电池分类以及不同技术路线单体理论能量密度,让您一文成为动力电池“达人”,并为研究上述问题打下基础。

一、动力电池发展史

锂离子电池是一种二次电池(充电电池),它主要依靠锂离子在正极和负极之间移动来工作。在充放电过程中,Li+在两个电极之间往返嵌入和脱嵌(充电时,Li+从正极脱嵌,经过电解质嵌入负极,负极处于富锂状态,放电时则相反)。相对于传统铅酸电池和镍铬电池等,锂离子电池具有能量密度高、循环寿命长、充放电性能好、使用电压高、无记忆效应、污染较小和安全性高等优势。

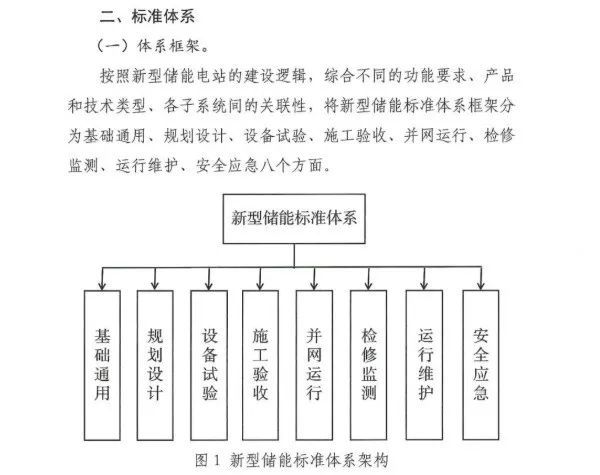

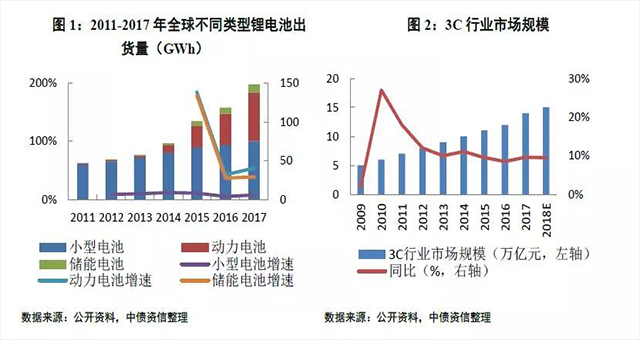

锂电池按下游应用主要分为消费类锂电池、动力电池和储能电池。从其发展脉络来看,锂离子电池最早主要应用于3C领域,既消费类锂电池。随着技术的发展和电池性能的不断提高,锂离子电池逐渐被应用在为电动工具、电动汽车等交通工具提供动力,既动力电池。2015年以来,储能领域的发展使得锂离子电池又产生一片全新的市场需求;但由于储能领域对电池技术水平要求较低,因此所用电池主要为动力电池企业淘汰和剩余产能或回收再利用的动力电池。

从市场发展速度看,由于3C行业市场规模增速在2010年左右达到峰值后持续下滑,市场逐渐趋于饱和,消费类锂离子电池增速持续下滑,虽然2017年略有反弹,但整体增速仍低于10%。2014年以来,全球新能源汽车行业的迅速发展,使得锂电池行业出货量近四年以每年27%的速度高速增长。截至2017年末,动力电池出货量达到62.35GWh,占锂离子电池出货量比例已提高到42%。此外,2015~2017年,储能电池保持40%左右的增速,但在锂电池出货量中占比仍然较小。

二、动力电池基础知识

1、产业链

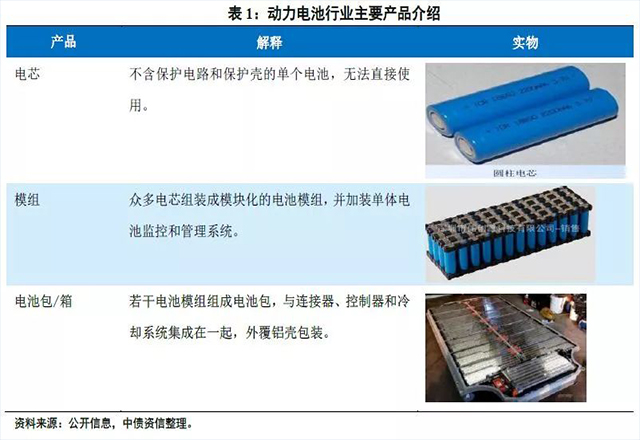

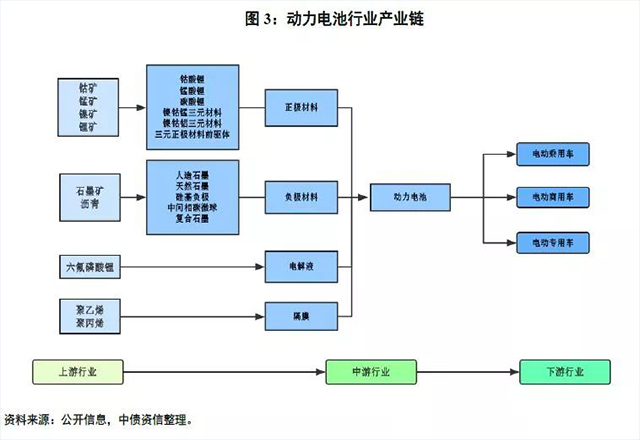

动力电池行业处于新能源动力产业链的中游。上游主要为生产电池所需原材料(正极、负极、电解液、隔膜、包装物、其他零部件)等产业链环节以及再上游的金属材料生产和矿产资源开采环节(锂、钴、猛金属化合物的冶炼和钴矿、锰矿、镍矿、石墨矿开采等)。下游主要为新能源汽车企业[按汽车种类分为乘用车、商用车和专用车,按动力来源分为纯电动车和混动车]。动力电池企业主要产品为电芯、电池模组和电池包(详见表1)。此外,由于部分电池企业仅生产电芯并将电池包(PACK)业务外包,因此在电池企业和车企之间,还派生出一些专门做模组和PACK的细分行业。

产业链地位方面,由于电池企业最上游资源主要为有色金属大宗商品,价格受行业供需及资金面影响较大。中游电池和正负极材料企业仅为价格的被动接受者。在锂、钴等原材料价格大幅波动且动力电池行业产能快速扩张的背景下,电池企业较难完全将成本的增长完全传导至下游(后篇研究将详述企业加工费及盈利情况),存在较大的成本控制压力。同时,在补贴退坡、“3万公里”等政策影响下,下游车企盈利和获现能力有所减弱。运营压力由车企逐步向电池企业传导,导致动力电池企业产品持续降价,应收帐款规模不断上升,盈利和获现表现普遍弱化。整体看,动力电池企业对上下游的议价能力均较弱,盈利空间及现金流情况较易受上下游行业影响,产业链地位较低。

2、动力电池的结构和生产流程

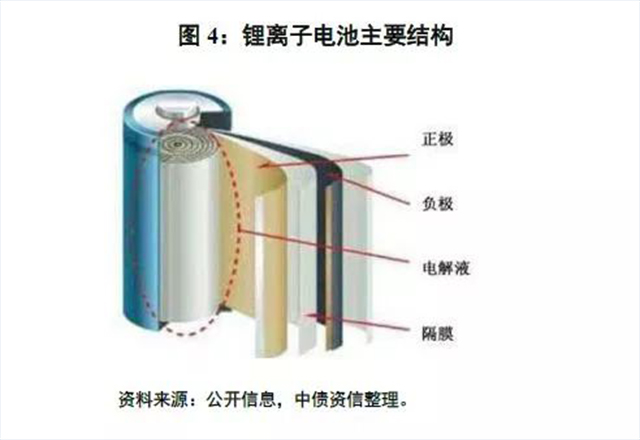

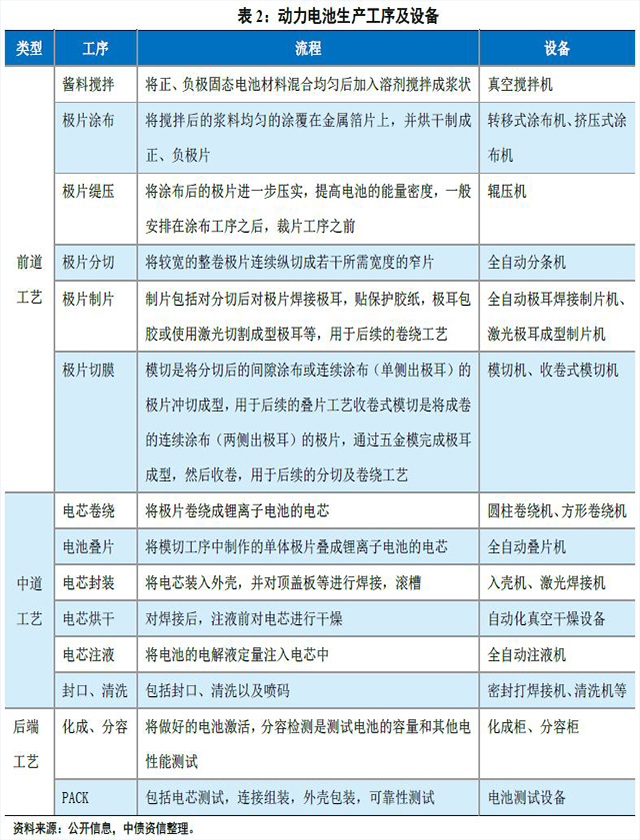

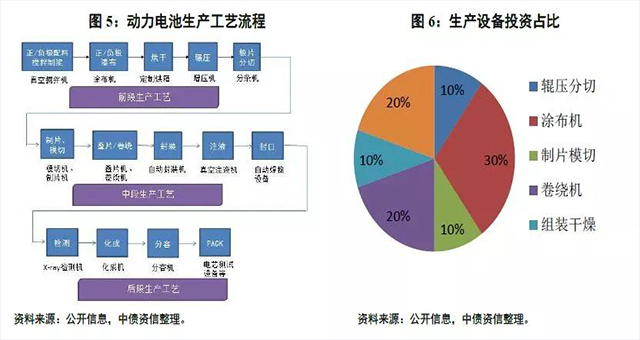

锂离子电池的结构主要包括正极、负极、电解液、隔膜以及外壳。生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。

前段生产工艺是决定电池性能的关键。例如在相同的配料下,充分且高质量的真空搅拌是后续涂布、辊压工艺高质量完成的基础,也是提高电池能量密度和稳定性的前提;高质量的辊压使单位面积内镍含量提高,亦可以提高电池的能量密度。同时,涂布和辊压的均匀程度高亦会提高电池的稳定和安全性。因此,锂电池生产的前端设备(搅拌机、涂布机、辊压机等)是关乎整条生产线的质量的核心设备,技术含量最高,设备价值也最高(约占整条生产线价值的40%~50%)。中段设备(模切机、卷绕机、叠片机、注液机等)占比约为30%(叠片模式设备价格高于卷绕模式),后段设备(化成机、分容检测设备、过程仓储物流自动化等)占比20%。目前,前段设备对进口依赖仍然很大,中后端设备基本可以实现进口替代,但对于设备一体化要求较高的企业来说,全生产线仍完全依赖进口。

3、动力电池单位GWh投资

动力电池项目投资主要包括土建、设备及安装、流动资金等。其中,土地方面,据统计,一般建设1GWh产能约需用地100~150亩,购地成本差别较大,但普遍处于2000~3000万之间;建筑工程费约6600~15000万元。生产设备方面,根据设备是否进口、设备技术路线和设备自动化程度,价值差异较大。一般来说,国外先进生产线价格明显高于国内生产线价格(国产设备价格区间3.6~5万元、进口设备7~10万元);一体化生产线明显高于组装生产线价格;软包叠片技术生产线价格明显高于硬包卷绕式生产线。此外,流动资金和其他税费约1.7~1.9亿元。总体看,国内主流动力电池厂商单位GWh投资约6.5~9亿元。

4、电池性能的主要性能指标

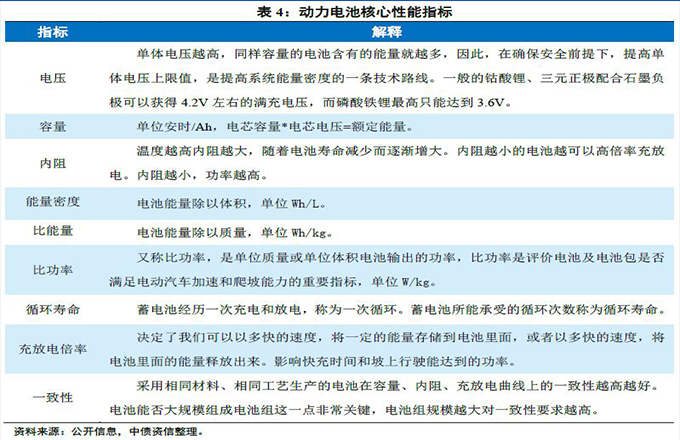

动力电池的核心技术指标包括能量、能量密度、充放电倍率、循环寿命、安全性、一致性、可靠性等多项指标。其中,在整车重量给定、正常工况行驶的情况下,主要由电池的能量决定新能源汽车的续航里程。电池能量(Wh)等于能量密度(Wh/L)乘以电池体积(L),或者比能量(Wh/kg)乘以电池质量(kg)。由于新能源汽车生产商在某特定车型中要严格控制电池在车身中所占空间,因此在动力电池体积一定的情况下,能量密度越高的电芯,电池的能量越大,续航里程也就越长。因此,国家从2017年开始将动力电池能量密度[电芯的能量密度称为单体能量密度,在电芯PACK成组后,整体的能量密度会有明显下降,该能量密度称为系统能量密度,国家政策考核的为系统能量密度]指标纳入补贴考核范围,用以推动动力新能源汽车及电池行业技术发展。综上所述,能量密度是动力电池设计时考量的最重要指标。

动力电池的一致性是另一个重要指标。单只电池的性能指标包括能量、内阻、开路电压等。电池系统中串并联的单体电芯个数很多(一辆特斯拉用到的圆柱18650电芯多达5000~7000只)。如果众多单体电池的内阻等方面不能保持高度一致,在相同电流流过时,内阻大的电芯就会发热,进而发生爆炸等安全事故。另一方面,由于电池系统的能量和寿命存在短板效应(由系统中能量最小、寿命最短的电池决定)。因此,对于动力电池生产企业来说,不仅要在实验室生产出高能量密度的电池,还要保证生产电池的一致性较强,才能满足车企对电池的要求。保证电池的一致性需要有较为先进的电池生产设备、严格的流程管控以及相关配套技术。

追求动力电池的各种性能指标的目标往往存在矛盾。如提高电池能量密度往往降低电池一致性,提高快速充电性能往往降低电池寿命,提高功率往往牺牲电池能量密度。想要同时提升多个方面的性能指标,需要企业提高自身设备、技术、管理水平,同时在设计产品时对多个目标进行取舍。

5、分类

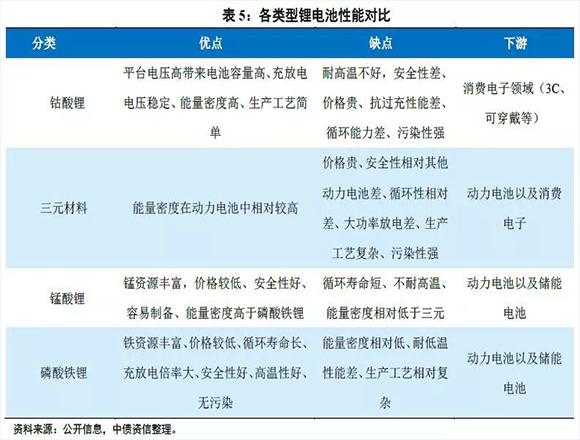

锂离子电池按正极材料不同,可以分为钴酸锂电池、三元电池(镍钴锰酸锂NCM或镍钴铝酸锂NCA)、锰酸锂电池、磷酸铁锂电池。其中三元电池NCM又可以按三种金属配比不同进行分类,如NCM111、NCM532、NCM622、NCM811等。

虽然钴酸锂电池能量密度高,但成本高、安全性差,因此主要被应用于3C领域。三元电池、磷酸铁锂电池、锰酸锂电池虽然能量密度方面不及钴酸锂电池,但因在安全性、循环性等方面优势明显,因此被广泛应用于动力电池领域。2017年,动力电池市场中磷酸铁锂和三元电池出货量几乎各占一半,锰酸锂电池占比较小。三元材料在电池能量密度、比功率、大倍率充电、耐低温性能等方面占据优势,但成本、循环性、安全性上弱于磷酸铁锂电池。加之政策引导因素,因此新能源汽车市场中,客车采用的电池以磷酸铁锂为主,轿车以三元电池为主。

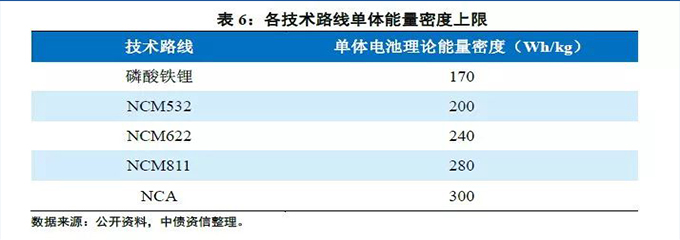

三元电池可以看做是钴酸锂、锰酸锂和镍酸锂电池的混合升级版,中和了三种电池在能量密度和安全性、循环性方面的优缺点,成为动力电池领域主流技术路线之一。根据正极材料中镍钴锰三种金属比例不同,三元电池可以细分为NCM111、NCM532、NCM622、NCM811等。例如NCM532即为三元电池中镍、锰、钴的比例为5:3:2。一般来说,三元电池中,镍的含量越高,电池能量密度越高(详见表6),但安全性越差。

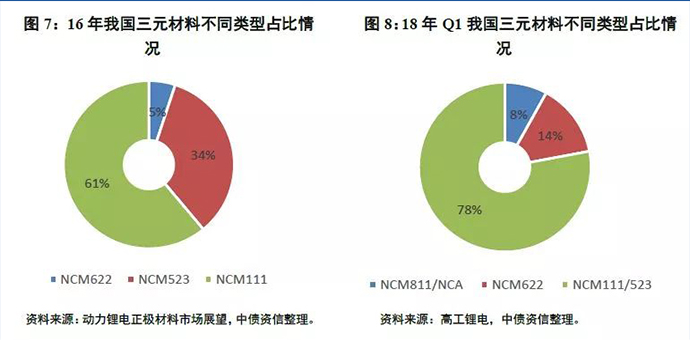

目前动力电池行业最新技术为高镍三元锂电池,主要包括NCA和NCM811。其中,NCA为镍钴铝的混合,常见配比为8:1.5:0.5,单体能量密度可达300Wh/kg,高于目前能量上限约为280Wh/kg的NCM811电池,为目前世界上能量密度最高的锂离子电池。NCA生产环境极为严苛,生产成本及技术要求高。目前,对于最新的高镍三元锂电池技术,日韩主要选择NCA,但产量不高,主要的原因为市场需求不足。国内在NCA技术上仍不成熟,因此在高镍三元领域主要选择了NCM811。部分正极材料企业和电池企业已小批量出货,但商业化程度仍然较低。随着产业政策要求的不断升级、技术的不断成熟以及下游中高端车需求量的不断上升,预计2020年以后高镍电池的市场份额将逐步增长。2016年,上游三元正极材料出货量中NCM111、NCM523和NCM622占比分别为61%、34%和5%。但到2018年一季度,MCM111已经退出市场,NCM523占比上升为78%,成为行业主流;同时NCM622上升为14%,高镍三元材料亦有少量出货。

生产线方面,NCM532与NCM622电池基本可以通过改变配比实现在同一生产线上的生产。但由于高镍三元(NCM811、NCA)正极材料的高温合成、组装均需在纯氧氛围进行,且湿度控制要求在10%以下,因此需要企业重新设计厂房和设备,难以与其他产品共用生产线。

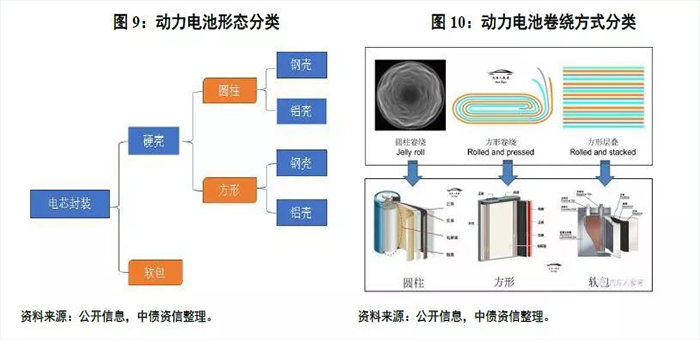

动力电池按照形态和包装方法则分为圆柱电池、方型电池和软包电池。其中圆柱电池和方型电池属于硬包,外壳主要为钢壳或铝壳(价格低廉)。软包电池外壳主要为铝塑膜(价格昂贵)。

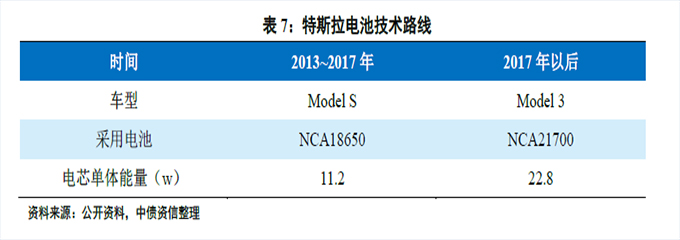

从发展历史看,圆柱电池为最先采用的电池封装形态,目前生产已标准化,主流型号为18650和21700[21700圆柱电池中“21”指电池直径为21mm,“70”指高度为70mm,“0”代表圆柱体型的电池]。之后出现的方型电池(一般采用铝壳),单体电池体积比圆柱电池更大,成组时缝隙更小,单位体积的电池包中结构件更少,重量更轻,因此,在单体电池在组成系统时能量密度下降幅度更小[根据美国阿贡实验室测算,圆柱型成组后能量密度下降约40%,方型电池成组后能量密度下降30%]。此外,方型电池的充放电倍率、循环寿命和安全性等方面也好于圆柱电池。因此在以磷酸铁锂和三元材料(NCM523和NCM611)为主流的背景下,目前市场上主要为方型电池,圆柱电池主要被用在微型车和电动工具上,在乘用车和商用车领域占比较低[2018年上半年,国内15.58GWh里电池装机中,方型占比76%,圆柱占比11.5%,软包占比12.5%]。但是,圆柱电池在新能源汽车也不是完全没有机会。圆柱电池虽然重量较大,成组后系统能量密度下降较多,但是该形态电池技术成熟、生产效率高、PACK成本低、电池良品率以及电池组一致性好、散热快,便于多种形态组合,因此已实现与NCA、NCM811等高镍材料的较好结合。目前,搭载了NCA正极材料的21700型号圆柱电池已应用于特斯拉Model3上,能量密度可达300Wh/kg。未来圆柱电池的发展方向或向对续航里程要求较高的高端乘用车用高镍三元锂电池发展,且型号由18650向体积和容量更大的21700发展。

软包电池重量轻,结构件空间占用更小,使得电池成组后能量密度下降更少(三元软包电池容量较同等尺寸规格的钢壳三元锂电池能量密度高10~15%、较铝壳三元锂电池高5~10%);但由于铝塑膜成本较高且依赖进口,度电成本并未明显下降。不足方面,软包电池的机械强度和一致性较其他形态电池较差,因此一些高镍正极材料如NCA等较难使用软包形态。

此外,按电极片排布方式划分可以将动力电池分为卷绕式和叠片式。圆柱电池和方型电池都采用卷绕式,即电极片以中心为轴,环形或方型卷绕。软包电池主要采用叠片式,即电极片采用层叠的方式排列。按功能分,动力电池可以分为功率型和容量型。容量型锂电池注重电池容量,既耐力,对大电流放电性能要求不高。相反,功率型锂电池对功率要求较高,既动力,而对电池耐力要求不高。

本篇为动力电池系列研究的基础篇,主要介绍了动力电池行业发展史、动力电池行业产业链及地位、动力电池行业主要产品、动力电池结构及生产流程、动力电池单位GWh投资、动力电池主要性能指标、动力电池分类以及不同技术路线单体理论能量密度等知识。

文章来源:

中债资信